Сегодня поговорим о FXRU ETF — еще одном индексном биржевом фонде семейства FinEx.

Вкратце напомним, что индекс — это составленный профессионалами набор ценных бумаг, покупка которого позволяет снизить риски инвестирования в акции и облигации. Но инвестировать по правилам индексов самостоятельно — сложно и дорого, поэтому появились биржевые ETF-фонды, которые формируют портфель ценных бумаг согласно тому или иному индексу, а каждая акция фонда дает право на небольшую частичку такого портфеля и стоит недорого.

Самое главное в любом ETF-фонде — это его наполнение. Покупая акции фонда, мы как бы покупаем портфель из других акций или облигаций. Состав портфеля определяется индексом.

23 валютных вклада в одной акции

FXRU ETF — это фонд еврооблигаций российских компаний на базе индекса EMRUS инвестбанка Barclays (индексный бизнес Barclays был недавно выкуплен Bloomberg) . Индекс-провайдер определяет, какие еврооблигации покупать, инвестиционный менеджер фонда FXRU их покупает. Прежде чем узнать, какие еврооблигации входят в индекс EMRUS и фонд FXRU, вспомним, что такое облигации и еврооблигации:

Облигации — это долговые ценные бумаги. Покупая облигацию той или иной компании, мы как бы даем этой компании в долг, затем получаем проценты, а в дату погашения компания возвращает нам долг. Размер процентных выплат и дата погашения известны заранее.

Еврооблигации — это облигации в иностранной валюте, которые обычно продают иностранным инвесторам. Например, если Газпром хочет занять денег в евро, долларах или франках, то он продает еврооблигации в этих валютах иностранным банкам и фондам.

В индекс EMRUS и портфель фонда FXRU входят 23 разных видов еврооблигаций. Каждый такой вид называется выпуском.

Облигации по смыслу похожи на обычный банковский вклад с одним важным отличием, о котором — ниже. И если условно рассматривать облигации как вклад, то покупка на Московской бирже за рубли даже одной акции FXRU — это как открытие 23 валютных вкладов.

Помимо FXRU в линейке FinEx представлены и другие ETF облигаций — подробнее с ними можно ознакомиться в нашем путеводителе.

В чем отличие от вклада

Важное отличие облигаций от вкладов состоит в том, что вклад можно закрыть (в терминах облигаций — погасить) досрочно, иногда теряя при этом проценты. В облигации нельзя потерять уже полученные процентные платежи, но и досрочно погасить облигацию тоже нельзя — можно только кому-то ее перепродать.

Цена перепродажи облигации зависит среди прочего от процентных ставок в экономике на момент продажи и может быть выше или ниже цены покупки. Свои деньги инвесторы в облигации всё равно получат в момент погашения, как и вкладчики. Но до момента погашения портфель облигаций может дорожать или дешеветь, соответственно, акции ETF-фонда тоже будут дорожать или дешеветь (даже в долларах).

То есть вклад (конечно, при условии, что с банком все в порядке) не может подешеветь, а портфель облигаций — может.

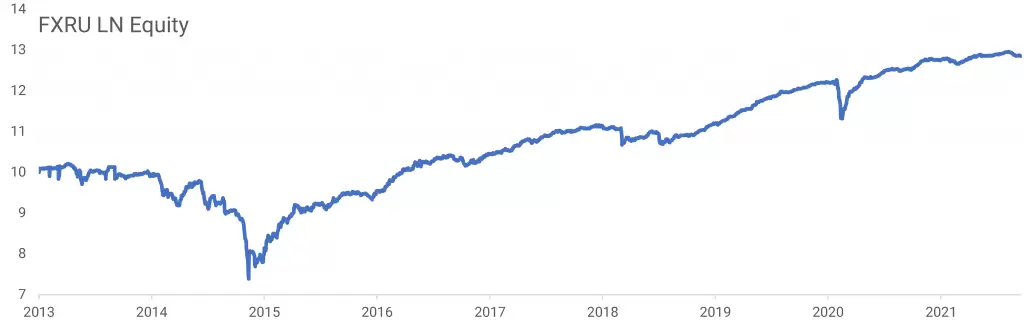

График стоимости чистых активов (СЧА) на 1 акцию в долларах США за весь период обращения фонда (2013-2021 годы)

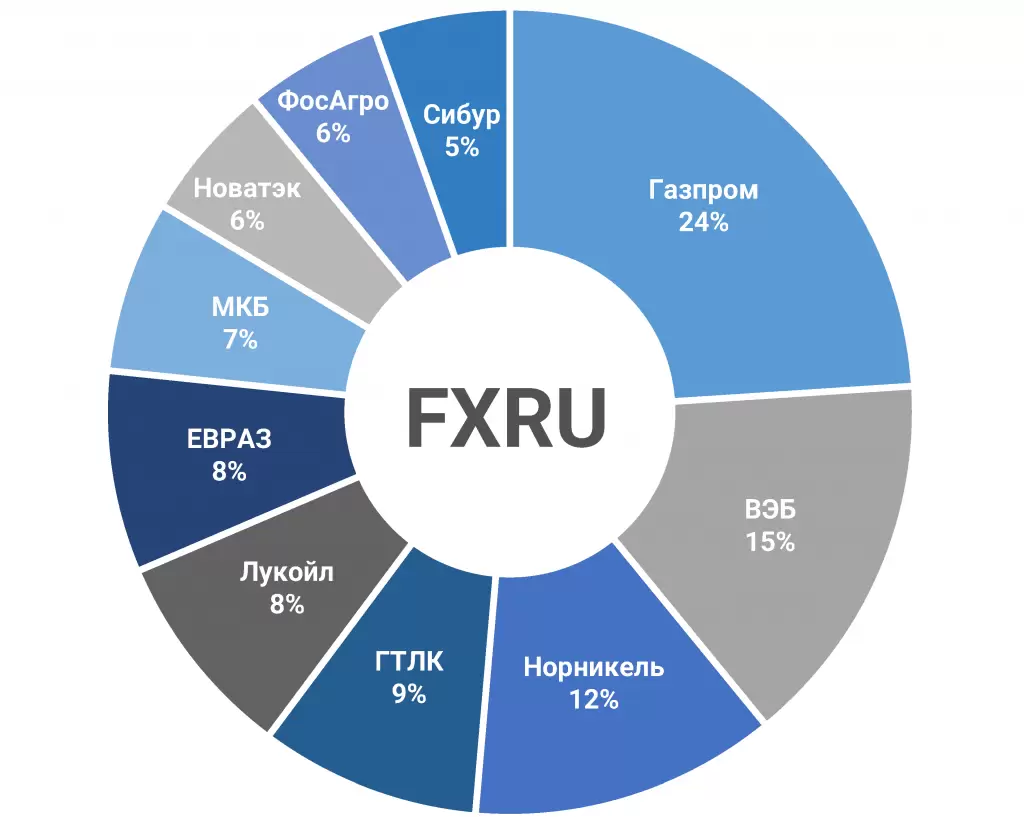

Какие облигации входят в портфель FXRU

В корзину фонда FXRU, как и в индекс Barclays, входят 23 вида долларовых еврооблигаций 10 компаний в разных пропорциях. Наибольшую долю занимают еврооблигации группы Газпрома:

Зачем так много видов облигаций — 23

Компания, выпустившая облигации, теоретически может разориться и не вернуть долг в момент погашения облигаций. Покупка большого числа разных облигаций защищает нас от больших потерь, ведь на каждую компанию у нас приходится лишь небольшая часть денег.

Например, если мы купили облигации только одной компании и она обанкротилась, то мы потеряем все деньги. Если двух компаний в равных пропорциях, а обанкротилась одна, то потеряем половину. Когда компаний больше десяти, на каждую приходится около 10% риска или даже меньше.

Чем больше облигаций разных компаний в нашем портфеле, тем лучше мы защищены.

Цена акции

Акции фонда FXRU можно покупать и продавать на Московской бирже за рубли наравне с акциями Сбербанка или Газпрома. В середине октября 2021 года одна акция стоила чуть менее 1 000 ₽.

Несмотря на то, имущество фонда можно купить или продать за рубли, доллары или евро (если такую возможность предоставляет брокер).

Когда вы покупаете акции фонда за рубли, они как бы конвертируются в доллары и на них как бы покупаются еврооблигации в долларах. А когда вы продаете акции за рубли, то это можно рассматривать как продажу еврооблигаций за доллары с последующей конвертацией в рубли. Подробнее о том, на что влияет валюта покупки, читайте в нашей статье.

Доходность и риск FXRU

Фонд не дожидается погашения облигаций, а в соответствии с требованиями индекса заменяет "выпадающие" бумаги на более длинные. Поэтому наиболее адекватная мера доходности – ожидаемая доходность, 2,4% в долларах на начало октября 2021 года. Доходность валютных вкладов в крупных банках при этом близка к нулю. Процентный риск FXRU при этом небольшой – дюрация, т.е. чувствительность к изменению процентных ставок, составляет всего 2,4. Это значит, что при прочих равных рост ставки процента в долларах на 1% уменьшит цену FXRU на 2,4%.

За всё время существования FXRU принес своим инвесторам среднегодовую доходность в размере 4% (с декабря 2013 года по октябрь 2021).

Зачем покупать еврооблигации через ETF-фонд

Доступность по цене. Покупать еврооблигации самостоятельно — трудно и дорого. Минимальный объем покупки одного выпуска еврооблигаций обычно кратен $100 000-$200 000. То есть для покупки 23 выпусков нужно $2 500 000 -$5 000 000. Для покупки одной акции FXRU ETF требуется всего чуть больше $100.

Доступность по закону. Большая часть еврооблигаций недоступна для покупки российским частным инвесторам через российские банки или брокеров, если только инвестору не присвоен статус “квалифицированного”. Акции фонда обращаются на Московской бирже и доступны всем желающим без ограничений.

Простота реинвестирования. Когда мы открываем банковский вклад, то обычно можем выбрать, что делать с процентами — перечислять на банковскую карту или оставлять во вкладе для реинвестирования (капитализации) и получить в следующий раз больше процентов. При самостоятельном инвестировании в облигации процентные платежи всегда перечисляются отдельно и для их реинвестирования нужно докупать облигации — это лишняя работа и требование к капиталу.

Особенности налогообложения

Фонд FXRU автоматически реинвестирует процентные платежи (купоны) по еврооблигациям, то есть деньги остаются внутри фонда, а не выплачиваются в виде дивидендов. Поэтому налоги возникают лишь один раз — когда мы продаем акции фонда.

Например, если мы купили акцию фонда в этом году за 900 ₽ и продали в этом же году за 1 000 ₽, то налоговая база текущего года увеличилась на 100 ₽. Это значит, что если у нас не будет убытка от других операций на фондовом рынке, то в начале следующего года наш брокер, как налоговый агент, возьмет 13% от 100 ₽ прибыли для уплаты наших налогов.

Если мы купили акцию за 900 ₽, и она подорожала до 1 000 ₽, но мы ее не продаем, то налогов не возникает.

Как было сказано ранее, рублевая цена акций фонда зависит от курса доллара. Из-за налогообложения разницы между рублевой ценой покупки и продажи акций возникает неприятный эффект — из-за роста курса мы можем оказаться перед необходимостью заплатить налог при продаже акций, хотя их цена в пересчете на доллары не изменилась. Это еще одно важное отличие акций фонда от банковского валютного вклада.

Избежать налогообложения курсовой разницы можно через использование индивидуального инвестиционного счета в режиме освобождения от налога на прирост капитала или с использованием 3-х летней льготы. Здесь отчетливо проявляются преимущества FXRU — за счет реинвестирования купоны не попадают под налогообложение.

Как купить?

Для покупки и продажи акций фонда FXRU вы можете обратиться в любой банк или в финансовую компанию, оказывающие брокерские услуги.